Пунктом 2 статьи 219 Налогового кодекса Российской Федерации определено, что на получение социального налогового вычета на обучение могут рассчитывать налогоплательщики, которые понесли затраты на:

- получение собственного образования в учебных заведениях всех уровней аккредитации и форм обучения;

- обучение детей, не достигших 24-летнего возраста, на очной форме получения образования;

- обучение лиц, не достигших 18-летнего возраста и находящихся под опекой налогоплательщика, на очной форме получения образования;

- обучение лиц, не достигших 24-летнего возраста и бывших под опекой налогоплательщика, на очной форме получения образования;

- получение образования сестрами или братьями налогоплательщика на очной форме обучения и в возрасте до 24-х лет, которые по отношению к нему могут быть полнородными (оба общих родителя) или неполнородными (общим является только один из родителей).

Следует учитывать, что учебное заведение, предоставляющие образовательные услуги, должно иметь лицензии или иные разрешительные документы на осуществляемую деятельность. В ином случае получение налогового вычета на обучение будет невозможным.

Организации, которые могут иметь статус образовательного учреждения и относиться к его определенному типу, законодательно определены в Законе РФ «Об образовании» (от 10 июля 1992 года за № 3266-1). Лицензия или иной разрешительный документ подтверждают право учреждения на оказание образовательных услуг. В этой связи право на получение налогового вычета возникает в случае, если затраты были произведены на обучение в:

- дошкольных учреждениях;

- школах и гимназиях;

- образовательных центрах и заведениях последипломного образования для взрослых (курсах повышения, переподготовки, изучения иностранных языков, автошколах и т.п.);

- учреждениях дополнительного образования, к которым относятся музыкальные, спортивные, художественные школы, студии искусств и т.п.

При оформлении документов на получение налогового вычета не имеет значения форма собственности образовательного заведения. Это могут быть как школы и ВУЗы, принадлежащие государству (муниципалитету), так и частные учреждения. Законом установлено, что налоговый вычет можно получить не только при затратах на обучение в заведениях РФ, но и других государств.

Единственным ограничением является предельная сумма совокупных затрат, к которой применим налоговый вычет. Ее размер составляет:

- 50 тысяч рублей в год при затратах на обучение детей и лиц, находящихся под опекой;

- 120 тысяч рублей в год при затратах на собственное обучение налогоплательщика, его полнородных (неполнородных) братьев или сестер.

Следует учесть, что все платежные и финансовые документы должны быть оформлены на налогоплательщика, вне зависимости от того, за кого производилась оплата.

Пример расчета налогового вычета на обучение

В январе 2012 года инженер предприятия Иванцов И.И. получил предложение от руководства о повышении на должность руководителя подразделения, с окладом 60 тысяч рублей. Для того, чтобы занять место начальника, Иванцову стало необходимо получить второе высшее образование в ВУЗе, где общие затраты за трехгодичное обучение составят 360 тысяч рублей. Летом 2012 года гражданин успешно поступил в ВУЗ, оплатив при этом стоимость образовательных услуг в полном размере.

В следующем 2013 году Иванцов обратился в налоговую инспекцию для получения социального вычета за обучение. Поскольку законом установлен предел совокупной суммы расходов 120 тысяч рублей, по которой можно получить вычет, то его сумма составила: 120 тыс.руб. * 0,13 (13%) = 15,6 тыс.руб.

Работодателем в отчетном 2012 году был уплачен налог (НДФЛ) с Иванцова, который составил: 60 тыс.руб. * 12 мес. * 0,13 (13%) = 93,6 тыс.руб. В связи с чем сотрудник смог воспользоваться вычетом полностью.

При оплате образовательных услуг частями (120 тыс.руб. в год) общая сумма вычета за 3 года составила бы: (120 тыс.руб. * 0,13) * 3 года = 46,8 тыс.руб. Единовременная оплата обучения приводит к потере части налогового вычета, так как общая сумма стоимости образовательных услуг 360 тыс.руб. превышает высший предел 120 тыс.руб., а ведь именно с него рассчитывается налоговый вычет.

Процедура получения вычета

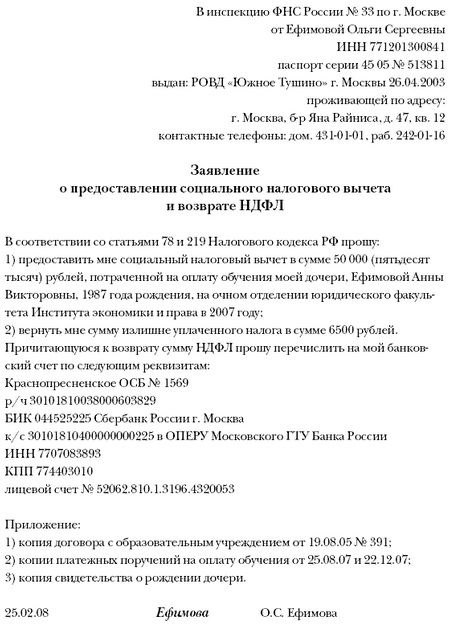

Налогоплательщику, который намерен воспользоваться правом получения социального налогового вычета на обучение, необходимо оформить комплект документов, который состоит из:

- налоговой декларации формы 3-НДФЛ, поданной в том налоговом периоде, когда проводилась оплата образовательных услуг;

- бухгалтерской справки предприятия с места работы налогоплательщика, свидетельствующая о начисленных и уплаченных налогах за отчетный период (форма 2-НДФЛ);

- заверенной копии договора (соглашения) с учебным заведением, которое оказывало услуги. Необходимо чтобы в документе содержались сведения о лицензии на образовательную деятельность, а если стоимость в процессе обучения возросла, потребуется документ, на основании которого произошло это увеличение.

В случае если образовательные услуги были оплачены за обучение детей или лиц, находящихся под опекой, брата (сестры), комплект документов должен быть дополнен:

- справкой учебного учреждения, которая бы подтверждала очную форму получения знаний (в случае отсутствия такого пункта в договоре);

- свидетельством о рождении ребенка;

- документами, которые бы подтверждали факт оформления опекунства (попечительства);

- документами, свидетельствующими о факте родства налогоплательщика с братом или сестрой, получающими оплачиваемое им образование;

- копиями финансовых и платежных документов, по которым вносились денежные средства за образовательные услуги.

Сформированный комплект документов подтверждает расходы налогоплательщика на обучение и предоставляет возможность получения налогового вычета. Бумаги подаются на рассмотрение в налоговый орган по месту регистрации, включая заполненную декларацию. Суммы излишне уплаченного налога подлежат возврату в течение месяца после завершения камеральной проверки. Налогоплательщику необходимо будет подать заявление на возврат денежных средств.

Скачать программу «Декларация» можно с официального сайта ФНС России.