В начале 2014 года обновленная статья 220 Налогового кодекса Российской Федерации (о правилах имущественного налогового вычета при покупке квартиры и другого жилья) вступила в свою законную силу. Внесенные поправки закреплены Федеральным Законом (№212 от 23 июля 2013 г.). Применение вычета при приобретении (строительстве) жилищного объекта будет доступным только единожды, как и в предыдущей редакции законодательного акта. Однако с введением новшеств появится возможность получать вычет более чем у одного работодателя, использовать его перенос на иные объекты, в том числе – оформленные на детей.

Распределение вычета

Обновленное законодательство теперь позволяет распределять общий размер уменьшенного налогооблагаемого дохода на несколько объектов. Предельно допустимая сумма вычета не всегда расходуется в полном объеме, и его оставшаяся часть может быть использована при покупке (постройке) жилья.

Пример: Сергей Иванов купил небольшую жилплощадь (комнату), затратив на приобретение 1,3 млн.руб. Через некоторое время гражданин выстроил домовладение, расходы на которое составили 3,2 млн.руб. По действующим на данный момент правилам Иванов может претендовать на получение вычета в сумме 1,3 млн.руб. и возврат налога в размере 169 тыс.руб. (1,3 млн.руб. * 13%). При этом разница в 700 тыс.руб. (2 млн.руб. – 1,3 млн.руб.) по старым правилам осталась бы неиспользованной. Теперь же этот остаток может быть израсходован при возведении дома, а размер возврата налоговой суммы составит 91 тыс.руб. (700 тыс.руб. * 13%).

Есть вероятность того, что законодатель может изменить предельную сумму вычета. По этой причине следует ориентироваться на величину, действовавшую на момент получения налогоплательщиком права на вычет в первый раз.

Пример: размер предельно допустимой суммы составляет 2 млн.руб. Налогоплательщиком при приобретении жилья в 2014 году было использовано право на уменьшение налогооблагаемого дохода в сумме 1,4 млн.руб. Через два года предельно допустимая сумма увеличилась на 1 млн.руб. и составила 3 млн.руб. В 2016 г. этот же гражданин реализовал свое право и использовал остаток вычета при покупке квартиры. Претендовать на превышение установленного в 2014 г. предела налогоплательщик не имеет права и должен ориентироваться на 2 млн.руб. Это означает, что в 2016 г. остаток вычета будет составлять 600 тыс.руб. (2 млн.руб. – 1,4 млн.руб.).

Получение вычета при приобретении жилья на ребенка

Согласно законодательной базе (статьи 220 Налогового кодекса) родители (усыновители, опекуны) могут приобретать или строить жилье для несовершеннолетнего ребенка с расчетом на получение имущественного налогового вычета.

Этим же правом могут воспользоваться семьи, где ребенку принадлежит вся жилая площадь или ее доля в квартире (доме). В данном случае допустимый размер вычета будет единственным ограничением. В ранее действовавших редакциях НК процедура четко не была прописана, однако родителям проводилось уменьшение налоговых сумм за детей. То есть, законом такой механизм возмещения не запрещен.

В постановлении Конституционного суда (№ 5-п от 13 марта 2008 г.) сказано, что родители, которые приобрели жилую площадь за свои средства, могут реализовать право на получение вычета со всех расходов на покупку даже при условии, что несовершеннолетний ребенок имеет долю собственности в данном жилье.

Чиновники Минфина своим письмом № 03-04-05/7-651 от 29 октября 2010 г. существенно расширили действие этого правила, распространив его и на возведенные постройки жилого типа, которые частично или полностью принадлежат несовершеннолетним детям.

Вычет по кредитным процентам

Налогоплательщики, которые воспользовались кредитованием для приобретения или строительства жилья, до 2014 года, имеют право на получение безлимитного вычета. То есть, какова бы ни была сумма выплаченных финансовому учреждению процентов, она подлежит проведению расчетов по вычету.

С начала 2014 года начало действовать ограничение, предел которого составляет 3 млн.руб.

Например: при затратах на выплату банковских процентов 6 млн.руб. к вычету будет приниматься только сумма 3 млн.руб. Данное правило применяется в отношении одного жилищного объекта, и на иные остаток суммы не переносится.

Получение вычета у нескольких работодателей

По ранее действовавшим правилам рассчитывать на получение вычета у своего работодателя налогоплательщики могли в том же налогом периоде, когда была приобретена жилая площадь. После внесения поправок ситуация не изменилась.

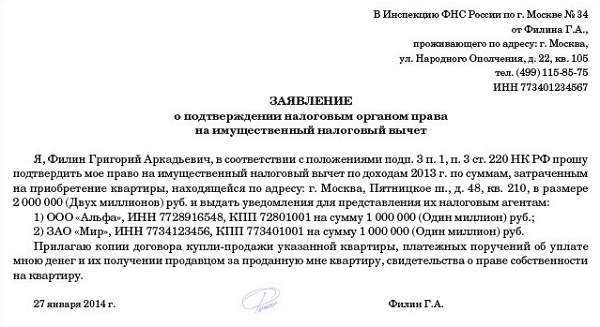

Для оформления документов на получение вычета работнику необходимо подать заявление в налоговый орган и приложить документы на приобретенную жилплощадь (здесь можно посмотреть список необходимых документов). На протяжении 30-ти дней налогоплательщику придет ответ-подтверждение. Далее его необходимо передать работодателю, который просто прекращает удержание налога на доходы из заработной платы сотрудника.

В случае, если накопленная до конца года сумма вычета будет меньше, чем расчетная, то недостающую часть работник сможет получить только в налоговой инспекции. Подавать декларацию формы № 3 (вместе с пакетом документов на приобретенную недвижимость) необходимо в следующий за годом покупки жилья календарный период.

В дополнительном заявлении работник указывает свои банковские реквизиты для перечисления суммы возврата. Период камеральной проверки составляет 90 дней, после ее завершения законом отводится еще 30 дней на перечисление средств.

Поправки, внесенные в статью 220 НК, позволяют работнику получить имущественные налоговые вычеты более чем у одного работодателя. Все перечисления сумм вычетов проводятся согласно вышеописанной схеме.

Образец заявления на имущественный вычет при покупке квартиры у нескольких работодателей

Переходный период

Ко всем жилищным объектам, которые были приобретены до 2014 года, применяются ранее действовавшие законодательные нормы и правила. В связи с этим перенести остатки вычетов на иные объекты, получить возмещение на детей или предъявить вычеты нескольким работодателям не представляется возможным. А в отношении кредитных процентов на жилье, приобретенное до 2014 года, лимиты итоговой величины вычетов не применяются.